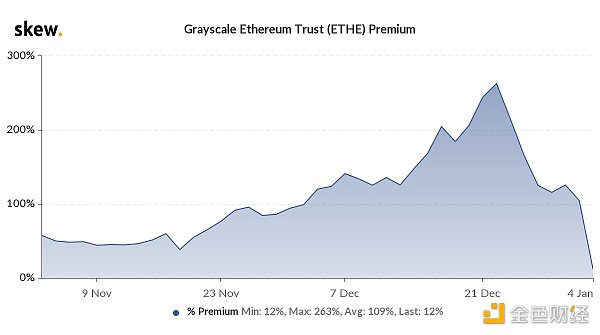

1月5日,Skew数据显示,灰度ETH信托(ETHE)溢价率快速下跌,从两周前的250%左右跌至不到25%,创2个月以来的新低。

吊诡的是,在ETH信托溢价暴跌的同时,ETH的价格却再度涨上了1100美元大关。

一涨一跌,令人匪夷所思。

ETHE溢价最高曾到1800%

我们都知道本轮牛市被称为“灰度牛”,无论是灰度的比特币信托还是ETH信托,其价格对于相应的代币价格始终是存在溢价的。也正因为长期存在的正向溢价,促使机构们不断入场进行套利,继续推动助长这轮牛市。

2020年10月12日,灰度ETH信托正式通过美国证券交易委员会(SEC)批准,成为受SEC监管的公司,并成为其旗下第二个获得申报许可的数字货币投资工具。

与灰度BTC信托GBTC一样,灰度ETH信托ETHE也是一支私募基金,购买ETHE相当于买入灰度持仓的ETH对应份额。

0xb154开头的巨鲸地址昨晚再次从币安提回8500枚ETH:5月15日消息,据链上分析师余烬监测,0xb154开头的巨鲸地址昨日晚间再次从币安提回8,500枚ETH(约合1525万美元)。

据悉,该地址曾于5月9日凌晨1:10将2.1万枚ETH和276万枚ARB转入币安,随后ETH从当日1:30开始下跌。5月12日下午,该地址将1605万枚USDT转进币安, 随后从币安提出9000 ETH(约合1585万美元)。[2023/5/15 15:03:18]

ETHE推出的目的,是给投资人降低资产的管理成本。直接在美股市场购买ETHE,投资人能够以简化、安全的方式购买和持有ETH,无学习门槛。在享有ETH价格高波动性带来的投资机会的同时,无需承担自行交易ETH可能存在的若干风险。

值得注意的是,投资者购买灰度的ETH信托基金 (ETHE)时,其实并没有实际购买ETH资产本身,而是买入ETHE,且ETHE不能用于赎回其标的资产ETH。并且灰度规定,参与的投资者需要等待6个月,才能将手中的份额在美股的二级市场出售,换言之,投资者的ETHE将会有长达半年的锁定期。

价值约3906万美元的ETH转入Coinbase:金色财经报道,2.7万枚ETH于今日08:56从未知钱包转入Coinbase,价值约3906万美元,交易哈希为0x925e62c5dbc45f085706d084773348559a5f210b0575dc5111ac0a571d71ff0e。[2023/3/12 12:57:50]

数据显示,自从ETHE可以在二级市场交易以来,其份额价格相对于ETH本身长期存在溢价。溢价则是资产净值(也称为每股持有量)与其实际市场价格之间的差额。

产生溢价的原因主要有:

1. ETHE是目前少数几个合法合规的加密货币投资方式,因此价格需求弹性小,几乎没有替代品;

2. ETHE定期发售、不可赎回、6个月不可转售的锁定机制;

3. 随着去年下半年整个加密货币行情的好转,再加上ETH2.0质押的推动,使得市场上ETH看涨情绪的出现,投资者对于持有ETH的热情提高;

狗狗币相关NTF以45 ETH的价格售出,价值约69000美元:3月5日消息,名为Nyan Dogecoin NFT的狗狗币相关NTF在加密货币艺术平台Foundation上以45 ETH的价格售出,约合69000美元。Nyan Dogecoin NFT由创造Nyan Cat NFT的艺术家Chris Torres创建。(CoinDesk)[2021/3/5 18:19:35]

4. 灰度ETH信托接受了SEC的批准。合法性能够吸引更多的资金入场 ,让更多看好加密市场的投资者可利用平台进行投资理财,而不用担心监管。

多方面因素导致ETHE供不应求 ,造成ETHE相对ETH的价格长期存在溢价。

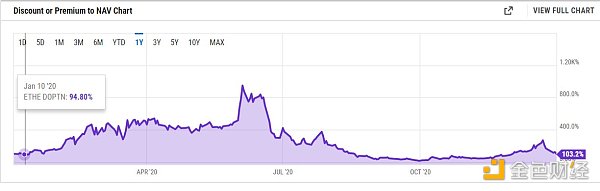

ETHE的溢价是一种长期现象,但自2020年初以来一直在加速增长。自2019年6月ETHE经FINRA批准开始交易,其溢价水平一度高达1800%,在整个2020年期间,ETHE价格对于ETH价格的溢价率维持在相当高的一个水平线上。我们可以看到,在2020年的最后一天,溢价率达到103.2%。

ETH与BTC的三个月波动性差已升至六个月高位:金色财经报道,随着去中心化金融(DeFi)蓬勃发展,一项衡量风险的重要指标创六个月高位,投资者预计以太坊(ETH)的波动性将超过比特币(BTC)。根据Skew的数据,ETH与BTC的三个月波动性差已升至29%,是自2月23日以来的最高水平。该指标追踪这两种加密货币的平价期权的隐含波动率差异。该波动率差的激增表明,投资者预计在下一季度,ETH的波动率将高于比特币。[2020/8/25]

2020年,ETHE对于ETH价格的溢价率

然而,贯穿整个2020年的ETH高溢价,却在2021年开年遭遇滑铁卢。

截至发稿时,ETHE最新净值(NAV)为10.85美元,同期每份额对应的ETH的价格约为13.79美元,溢价率为27.1%。而在1月4日当天,溢价率跌至近10%。

分析 | 昨日ETH新增地址数是45,434 较前日增长 8.24%:据Searchain.io数据显示:昨日ETH新增地址数是45,434,较前日增长 8.24%,较上周同期新增地址减少 6.05%;昨日ETH活跃地址数是276,623,较前日增长 5.56%,较上周同期活跃地址减少 6.07%。近7天日均新增地址数为 44,475,日均活跃地址数为 290,791。昨日新增地址数较日均升高2.16%,活跃地址数较日均降低4.87%。[2018/12/1]

ETHE溢价突然跳水

那么,溢价率长期维持在100%以上的ETH信托ETHE为什么会突然“跳水”呢?数据告诉我们,可能有以下几个原因。

首先是ETHE禁售期解除。

我们在上文提到,投资者在灰度购买ETHE时,还要经历长达6个月的不可转售锁定期(Lockup Period),只有当禁售期到期之后,投资者才能自由的交易自己的ETHE。

从数据上我们可以看到,在2020年“312”暴跌过后,许多大型机构或“卡特尔”(企业间共谋、垄断)选择豪ETH“疯牛”,他们以现金或借入ETH为出资方式,大量购入灰度ETH信托ETHE份额。

自灰度成立以来,旗下各类产品的资金流入

根据SEC提供的报告显示,灰度的ETH信托从2020年第三季度开始,吸引了近17%的新机构,流入ETHE的资金也出现了快速上涨。

2020第三季度,流入灰度旗下产品的资金占比

2021年1月4日,这一天是新年以来ETHE的第一次6个月禁售期的到期日,同时也是去年第三季度大规模购买的ETHE解锁的日子。

禁售期解除的当天发生了什么?显然,第三季度疯狂购入ETHE的机构或卡特尔在OTC市场大量抛售了ETHE的到期份额。

1月4日,ETHE交易量高达2700万股,但在此之前,灰度的ETHE每日交易量从未超过600万股。以往ETHE的流通股很少,这也是溢价率居高不下的原因之一。

1月4日,出现ETHE的大量抛售

之所以会在1月4日出现大量的抛售,是因为但封闭期解除后,借入ETH出资购买ETHE的机构不得不从现货市场大量回购ETH来偿还贷方。因此,流入ETH现货市场的巨额资金远远超过了空头力量。

Coinbase的ETH现货价格走势图

除此之外,便是ETH币价的逐渐上涨和加密货币的出圈,使得越来越多的投资者选择了直接购买ETH,而不是忍受着高溢价去购买ETHE,与此同时,对于刚刚解除ETHE锁定期的投资者而言,选择直接购买ETH现货而不是继续持有信托,意味着会得到更为丰富的回报。

加密货币数据聚合商TheTie的首席执行官Joshua Frank也曾表示,目前机构套利者正在推动ETH的价格走势,也使得投资者们会选择购买ETH并且出售ETHE。

仅仅是这样,就可以迫使溢价率从过去5年的均值709%、中位数379%骤降到只有10%,而ETH价格的持续上涨也导致持有ETHE的投资回报率降为-47.35%。

随着ETH的价格上涨,持有ETHE的的回报率

ETHE溢价的快速下降,肉眼可见。

未来可见的是,还将有很多ETHE将要到期解禁,届时,ETHE的溢价可能会进一步下降,换言之,支撑本轮牛市的关键性因素“正向溢价”将面临巨大挑战。

但失之东隅收之桑榆,当正向溢价率崩溃时,也可能是以低于ETH资产净值购买ETHE的好机会。

郑重声明: 本文版权归原作者所有, 转载文章仅为传播更多信息之目的, 如作者信息标记有误, 请第一时间联系我们修改或删除, 多谢。