原文标题:《IDEG丨比特币信托越来越受传统投资人的青睐》

桥水基金是全球最大的对冲基金。桥水创始人雷·达里奥(Ray Dalio)在其《范式转移》(Paradigm Shifts)一文中提到:“当前值得思考的一个大问题是,在通货再膨胀的环境下,在巨额债务到期、各种体制信仰者存在重大的内部和外部冲突之际,究竟哪些投资才会有良好的投资回报。在多国央行放水、法定货币纷纷贬值的当下,我们应该思考下一个最好的货币或储值工具是谁。” 而比特币似乎正是对达里奥这一疑问的有力回答。

近两年来,比特币作为一种新型资产类别,引起了诸多传统机构投资者的强烈关注。其主要原因有三点:一、比特币交易市场规模持续扩大,目前的单日平均成交量维持在800亿美元,为更大体量的资金参与比特币投资提供了必要的市场基础。二、比特币与各类传统资产的波动性缺乏明显的相关性,符合宏观基金的资产配置要求。三、比特币在过去的收益表现一直非常优秀。

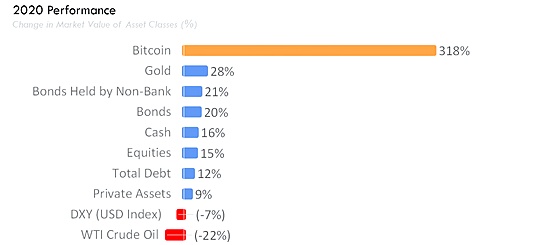

图1:2020年大类宏观资产收益表现,数据来源:JP Morgan、Messari

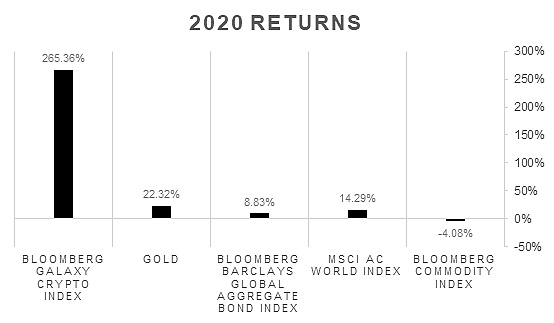

另据IDEG统计,彭博银河数字资产指数在2020年上涨了约265.36%,大幅跑赢黄金,同时也远远高于股票、债券和大宗商品的回报率。

韩国加密投资信托公司Hyperithm获得信息安全管理系统认证:9月7日消息,韩国加密投资信托公司Hyperithm获得了信息安全管理系统(ISMS)认证。韩国当局表示,所有虚拟资产运营企业都必须获得该认证。据称,Hyperithm是该国首家通过公共机关信息安全认证的虚拟资产经纪公司。根据该公司的声明,除了加密交易所之外,加密相关企业正在遵守政府标准,以提高虚拟资产行业的安全性和透明度。此前消息,加密托管服务提供商KODA(Korea Digital Assets)和仅面向虚拟资产的银行Sandbank宣布获得此认证。(Forkast)[2021/9/7 23:06:48]

图 2:彭博各大金融指数2020年表现对比,数据来源:Bloomberg、IDEG

尽管比特币的收益表现出众,但如何安全、合规地投资比特币却面临着诸多因素的影响。为了满足传统机构对比特币投资的合规性和安全性要求,信托作为一种传统投资工具,成为了当下比特币投资市场的最佳渠道,获得了越来越多传统投资人的青睐。

灰度投资公司(Grayscale Investment LLC)是目前全球最大的比特币信托基金GBTC的发起人。该信托基金是被动式管理的比特币指数跟踪基金。GBTC不定期地对合格投资者和机构客户开放私募,允许他们通过现金或是比特币的形式认购信托份额。灰度的管理费是每年2%,单次最低认购额度是50,000美元。根据灰度披露的数据显示,80%的客户为机构投资者,16%为家族办公室和高净值人士,另有2%为养老基金。目前欧美投资机构进入比特币市场的最主要方法即是通过GBTC信托基金。

Wilshire Phoenix提交其比特币商品信托的修正版本:金色财经报道,总部位于纽约的金融公司Wilshire Phoenix已就其wShares比特币商品信托(BCT)申请提交了新的修正版本。最初的申请是在2020年6月提交的,现在预计最早将于今年10月推出。BCT的价值将追踪CME的比特币价格指数。富达数字资产将作为Wilshire的托管人持有基础比特币。[2021/8/7 1:40:02]

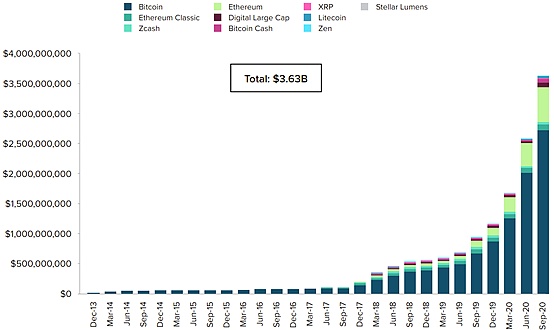

根据灰度2020年三季报,前三季度共募集资金超过24亿美元。其中,一至三季度的单季资金流入,分别达到5.04亿美元、9.06亿美元、10.50亿美元。三个季度的募资规模连续刷新历史记录,这表明在全球经济不确定的背景下,人们对数字资产的投资热情持续攀升。至此,灰度发售的各类数字资产信托基金累计投资规模达到36亿美元。

图3:灰度公司各类数字资产信托基金累计资金流入量,数据截止2020年9月30日

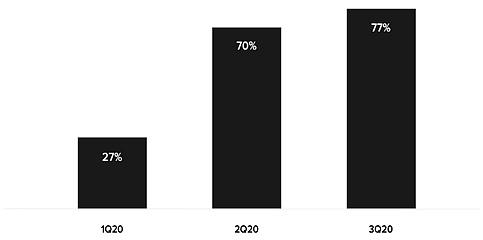

今年5月份比特币区块奖励减半之后,GBTC的资金流入量一度超过了同期的比特币挖矿产值。相对于新产出的比特币数量,流入GBTC的资金如此之多,以至于比特币市场的供给与需求关系发生变化,这一现象可能是预示比特币未来进一步增值的积极信号。

灰度报告:2020年第4季度机构资金中超87%的资金流入比特币信托:金色财经报道,灰度官方发布第四季度数字资产投资报告,其中提到,Grayscale向其投资产品筹集了32亿美元,创有史以来最大的季度资金流入,与过去几个季度一样,流入灰度比特币信托的比特币持续超过同期挖出的比特币。在2020年第四季度,流入灰度比特币信托的比特币约为同期挖出比特币的194%。

机构对数字资产的兴趣持续增长,2020年第4季度,机构占资金流入量的93%,达到30亿美元,其中超过87%的资金流入灰度比特币信托。[2021/1/14 16:11:25]

图4:GBTC资金流入量与同期比特币挖矿产出对比,数据截止2020年9月30日

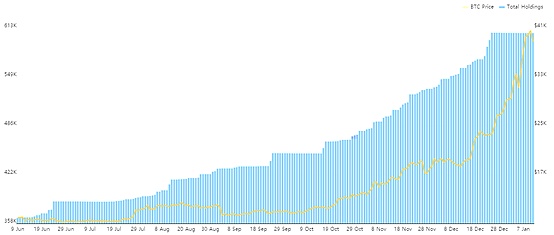

根据公开数据测算,截止2020年12月31日,GBTC信托基金一共持有607,037枚比特币(约占比特币总量的2.89%),比6月底规模增长57%。另据2021年1月9日的市场数据,该信托基金规模已达241.55亿美元。

图5:GBTC信托基金持仓量,数据截止2020年12月31日

根据Bitwise和ETF Trends对美国理财顾问行业的调查显示,76%的理财顾问表示在过去12个月内收到了客户关于数字资产的投资咨询,72%的理财顾问认为其客户可能已参与数字资产的投资。54%的理财顾问表示,数字资产最吸引他们进行配置的因素,在于其和传统资产的整体弱相关性 。2019年以来,主流媒体和华尔街分析师持续讨论着比特币的“数字黄金”属性。这一点在美国理财顾问行业也激起了共鸣。

灰度信托产品$LTCN溢价约为1997.4%:金色财经报道,据Grayscale Bot推特数据显示,截止至11:52当前灰度产品溢价为:

$GBTC当前价格:$33975.14,溢价价格:$41173(21.2%)

$ETHE当前价格:$1070.79,溢价价格: $1325(23.8%)

$ETCG当前价格:$7.09,溢价价格: $9.0(27.0%)

$LTCN当前价格:$157.22,溢价价格: $3298(1997.4%)

$BCHG当前价格:$415.9,溢价价格:$2801(573.5%)[2021/1/6 16:32:25]

该调查还显示了阻止传统投资者参与数字资产投资的主要原因包括:

53% - 监管原因

41% - 不懂如何对数字资产进行估值

39% - 缺乏便利的投资工具

34% - 无法安全保管的担忧

通过上述的调查数据,我们可以看出传统投资者对投资比特币的兴趣极大,但苦于缺少合规、安全的投资渠道。而比特币信托基金作为一种传统投资工具,则很好地解决了传统投资者的诸多顾虑:

信托解决了银行资金通道的合规性问题。私人买卖比特币的通道面临着主体信用风险;且私人通道体量小,无法沉淀大量资金,因此不适用于机构客户。通过认购信托份额,机构投资者可以通过信托账户进行公对公转账,实现合法、合规地买入并持有比特币资产。

信托解决了客户保管比特币的安全性问题。比特币是纯数字形式的资产类型,面临着网络安全、存储设备安全、密钥保管等多重安全风险。比特币总量为2100万,目前市场上的流通量约为1800万。其中,已确认丢失的比特币数量接近170万。按当前价格计算,丢失的比特币价值近600亿美元。比特币信托基金一般会与托管机构合作,确保比特币资产的托管安全。

灰度BTC信托持仓再增1091BTC:AICoin指数行情显示,美东时间10月21日,灰度比特币信托持仓量增加1091BTC,总持仓量已达466591BTC。[2020/10/23]

信托解决了财务审计的合规性问题。信托基金接受第三方的严格审计,比特币信托资产能够可信地并入上市公司及大型投资机构的财务报表,避免因各地财务审计制度的不同而导致无法并表的问题。

正是这些优点,使得信托基金成为了目前比特币市场上最受欢迎的合规投资渠道。GBTC多年来的成功运营,已经充分验证了信托渠道的可靠。

尽管GBTC是目前市场上最成功的比特币信托基金,但其条款的设置存在着一定的局限性。首先,GBTC是被动管理的信托基金,即买入比特币后持有不动,收益完全与比特币自身涨跌挂钩。其次,GBTC的份额是不支持赎回的,投资者在锁定期后只能选择在公开市场卖出。该种条款的设置,使得GBTC份额较比特币实际价格的溢价率一直居高不下,最高时溢价率曾达到140%,目前则维持在20%左右。这意味着投资者必须支付更高的成本来购买GBTC份额。

图6:GBTC份额的历史溢价率,数据截止2021年1月8日

由于GBTC的成功,以及其明显的条款缺陷,比特币信托基金领域出现了一些强有力的后起之秀。2020年6月12日,Wilshire Phoenix FundsLLC向美国证监会提交了一份S-1注册申明,申请批准其比特币信托产品。该信托聘任富达数字资产(Fidelity Digital Assets)作为托管方来托管比特币资产,其管理费为0.9%,远低于GBTC信托的2%。但这些信托主要面向美国市场。

而在亚太地区,这一领域也越来越受投资者关注。2019年11月,IDEG在香港率先发布了亚洲首个比特币信托Asia Digital Trust,其中包括两个子信托Asia Bitcoin Trust(ABT)和Atlas Mining Trust(AMT)。IDEG的核心成员自2013年开始便专注于数字资产领域的量化交易,策略以稳健著称。IDEG量化交易的管理规模在亚太地区名列前茅。此外,IDEG的母公司是一家全球领先的专业区块链投资机构。IDEG母公司深耕区块链基础设施、底层公链和应用等重要赛道,在全球范围内投资了包括嘉楠耘智、Polkadot等诸多明星项目,投资回报优异。ABT与AMT信托的托管方是全球最大的数字资产托管商Coinbase Custody。Coinbase Custody目前已托管的数字资产价值超过了100亿美元,从创立至今未发生过一起安全事故。

ABT是专注于比特币交易的信托基金。有别于GBTC的被动式管理策略,ABT采用了主动的收益增强型策略。增强型策略的优势主要体现在两方面:通过低风险套利策略,赚取更多数量的比特币,最大程度上优化比特币增值带来的红利;另一方面,通过对冲策略有效控制回撤,规避极端行情风险。因此采用增强型策略的信托收益将会高于被动管理的信托。

而AMT则是目前全球首个比特币挖矿信托基金,为传统投资人提供了参与比特币挖矿的合规渠道。比特币挖矿是资本密集型产业,散户或小机构矿工在大资本面前缺乏必要的竞争力。信托基金能够形成资本优势和规模效应,从而为投资人提供更为可靠的挖矿收益。此外,比特币挖矿存在较高的行业和运营门槛。而信托利用品牌和资金优势,能够在矿机采购、电力采购、矿场选址设计、矿场运营、日常维护和安保方面保持竞争优势,降低运营成本。

通过对比特币信托市场的分析,我们可以看到该领域正逐渐从垄断到竞争、进化的方向发展。相较于交易所、OTC交易商,GBTC因其合规性和安全性优势,短期内快速获得许多传统投资人的青睐,因而获得了巨大的成功。但由于其自身的局限性,导致资本使用效率的低下。投资者开始纷纷寻求更好的投资工具来参与比特币市场。正是在这样的市场环境下,出现了更符合本土市场需求、条款设计更优的信托基金产品,为传统投资人提供了合规、安全、便利的投资通道。

?Reference:

1. Ray Dalio,"Paradigm Shifts",?LinkedIn, https://www.linkedin.com/pulse/paradigm-shifts-ray-dalio/?

2. Mira Christanto, Twitter, https://twitter.com/asiahodl/status/1344529644721061889

3. "Grayscale Digital Asset Investment Report Q2 2020", page 5, Grayscale, https://grayscale.co/wp-content/uploads/2020/10/Grayscale-Digital-Asset-Investment-Report-Q3-2020.pdf

4. "Grayscale Digital Asset Investment Report Q2 2020", page 7, Grayscale, https://grayscale.co/wp-content/uploads/2020/10/Grayscale-Digital-Asset-Investment-Report-Q3-2020.pdf

5. "Grayscale Investments BTC Holdings", bybt, https://www.bybt.com/Grayscale

6. "The Bitwise/ETF Trends 2020 Benchmark Survey of Financial Advisor Attitudes Toward Cryptoassets", Bitwise, https://static.bitwiseinvestments.com/Research/Bitwise-Research-ETF-Trends-2020.pdf

7. "GBTC Discount or Premium to NAV", Ycharts, https://ycharts.com/companies/GBTC/discount_or_premium_to_nav

Kevin Yang,IDEG CEO? 作者

Leo Zhu 编辑

郑重声明: 本文版权归原作者所有, 转载文章仅为传播更多信息之目的, 如作者信息标记有误, 请第一时间联系我们修改或删除, 多谢。